Pengenalan Kepatuhan Pajak

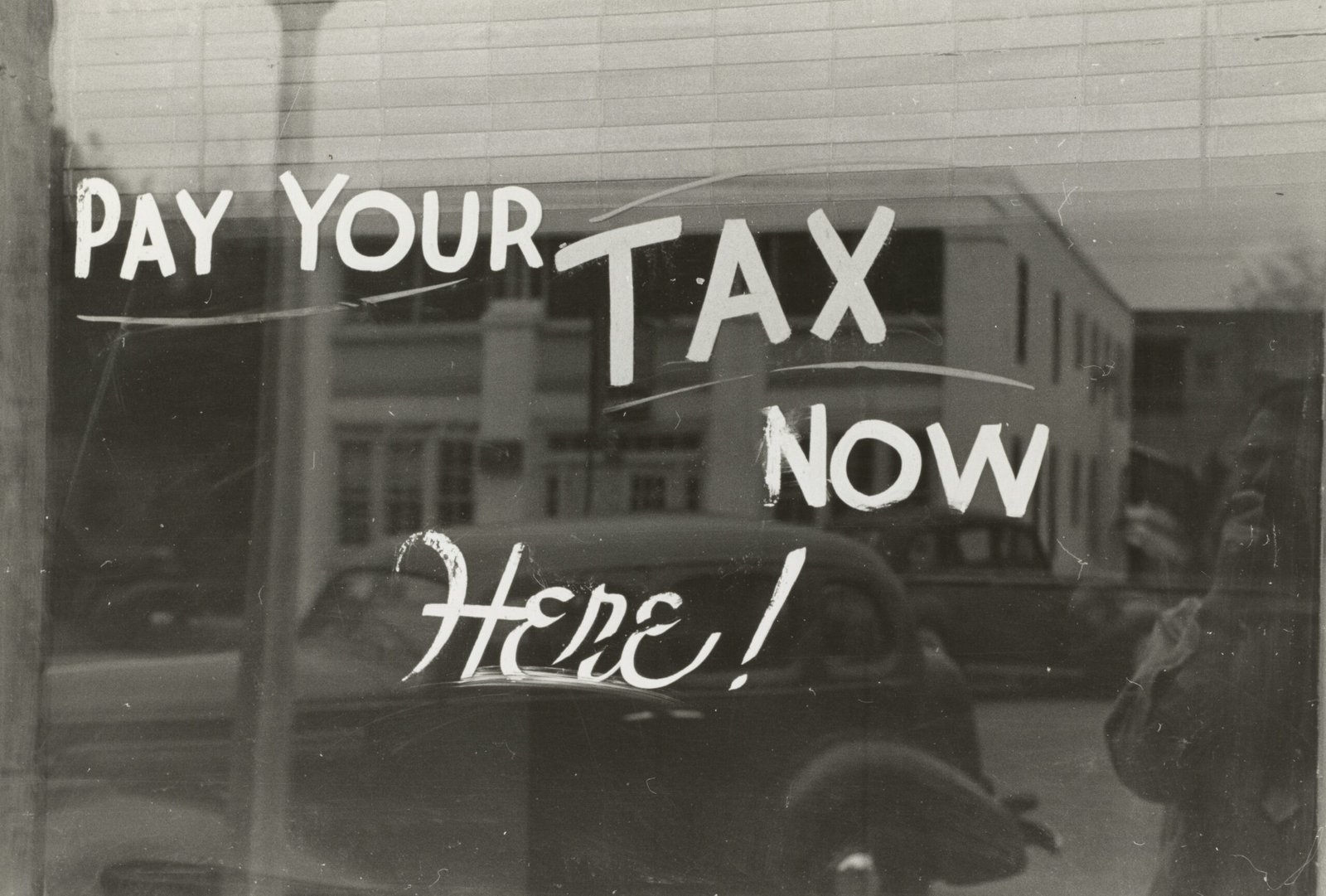

Kepatuhan pajak merujuk pada kewajiban perusahaan untuk memenuhi semua peraturan dan ketentuan perpajakan yang berlaku. Hal ini meliputi pelaporan pendapatan, penghitungan pajak terutang, dan pemenuhan kewajiban pembayaran pajak sesuai tenggat yang ditentukan. Kepatuhan pajak sejatinya sangat penting bagi keberlangsungan dan reputasi suatu perusahaan. Dalam dunia bisnis, kepatuhan terhadap pajak bukan hanya merupakan kewajiban hukum, tetapi juga refleksi dari integritas dan tanggung jawab perusahaan terhadap negara.

Konsekuensi dari kepatuhan pajak yang buruk dapat sangat merugikan. Ketika suatu perusahaan gagal dalam memenuhi kewajiban pajaknya, mereka berisiko menghadapi denda yang signifikan. Denda ini dapat beragam jumlahnya tergantung pada tingkat pelanggaran, dan dalam beberapa kasus, bisa berakibat pada audit perpajakan yang lebih mendalam. Selain itu, perusahaan yang dikenal tidak patuh terhadap pajak dapat menderita kerugian reputasi yang serius. Condongnya opini publik dan penilaian masyarakat terhadap suatu perusahaan dapat berpengaruh pada hubungan bisnis, investasi, dan kepercayaan pelanggan.

Dari perspektif jangka panjang, ketidakpatuhan pajak juga dapat mempengaruhi stabilitas keuangan sebuah perusahaan. Jika denda dan biaya hukum terus meningkat, hal itu dapat mengakibatkan tekanan yang cukup besar pada anggaran perusahaan dan, pada akhirnya, memengaruhi profitabilitas. Oleh karena itu, menjaga kepatuhan pajak menjadi aspek krusial dalam pengelolaan bisnis. Melalui pemahaman yang lebih mendalam tentang kepatuhan pajak dan akibat yang mungkin timbul dari ketidakpatuhan, perusahaan dapat mengambil langkah proaktif dalam memenuhi kewajiban perpajakan mereka, sekaligus melindungi diri dari risiko yang tidak diinginkan.

Memahami Peraturan Pajak yang Berlaku

Memahami peraturan pajak yang berlaku adalah langkah krusial dalam menjaga kepatuhan pajak perusahaan. Setiap perusahaan, terlepas dari ukuran atau jenisnya, diharuskan untuk mematuhi berbagai regulasi perpajakan yang ditetapkan oleh pemerintah. Salah satu jenis pajak yang sering diwajibkan adalah Pajak Penghasilan (PPh), yang dikenakan pada penghasilan yang diperoleh oleh perusahaan. Selain itu, ada juga Pajak Pertambahan Nilai (PPN) yang diterapkan pada transaksi jual beli barang dan jasa.

Pengusaha wajib melakukan perhitungan yang akurat terkait pajak yang harus dibayar. Ini termasuk menghitung PPh Pasal 21 untuk karyawan, PPh Badan untuk keuntungan perusahaan, serta PPN yang dikenakan atas penjualan. Penting bagi perusahaan untuk menggunakan software akuntansi yang tepat atau berkonsultasi dengan akuntan pajak untuk memastikan semua perhitungan dilakukan dengan benar. Kesalahan dalam menghitung pajak bisa berakibat denda atau sanksi dari otoritas pajak.

Selain itu, setiap perusahaan harus memperhatikan batas waktu penyetoran pajak. Misalnya, PPh Pasal 21 harus disetor setiap bulan, sementara Pajak Penghasilan Badan biasanya disetor setiap tahun, tetapi memiliki cicilan yang harus dipenuhi setiap bulan. Mengabaikan tenggat waktu memberikan risiko kepatuhan yang tinggi dan dapat merugikan perusahaan dalam jangka panjang. Oleh karena itu, memiliki sistem yang baik dalam pengingat dan pencatatan waktu penyetoran adalah penting.

Secara keseluruhan, dengan memahami jenis-jenis pajak yang berlaku dan cara menghitung pajak yang harus dibayar, perusahaan dapat memenuhi kewajiban perpajakannya dengan lebih baik. Hal ini tidak hanya membantu dalam menjaga kepatuhan pajak, tetapi juga mendorong transparansi dan kepercayaan dari berbagai pihak terkait, termasuk karyawan dan pemerintah.

Membangun Sistem Pengelolaan Pajak yang Efisien

Membangun sistem pengelolaan pajak yang efisien merupakan langkah fundamental bagi perusahaan dalam menjaga kepatuhan pajaknya. Sistem ini harus dirancang agar dapat memudahkan pencatatan, pelaporan, dan pengelolaan dokumen pajak. Penggunaan teknologi yang sesuai, seperti perangkat lunak akuntansi atau sistem manajemen pajak, dapat mempercepat dan mempermudah proses tersebut. Dengan teknologi ini, perusahaan dapat mengotomatiskan banyak tugas rutin yang berkaitan dengan pajak, sehingga mengurangi kemungkinan kesalahan manusia dan meningkatkan efisiensi. Sebuah sistem informasi yang baik dapat memberikan akses real-time terhadap data pajak yang diperlukan untuk pelaporan, sehingga keputusan dapat diambil berdasarkan informasi yang akurat dan terbaru.

Selain penerapan teknologi, pengorganisasian data dan dokumen pajak juga sangat penting. Perusahaan harus memiliki kebijakan dan prosedur yang jelas mengenai cara pengumpulan, penyimpanan, dan pengelolaan dokumen pajak. Ini termasuk menyimpan salinan semua dokumen yang berhubungan dengan pajak dalam format yang mudah diakses, serta membuat kategori untuk jenis-jenis dokumen yang berbeda. Dengan pengaturan yang baik, perusahaan tidak hanya akan lebih siap menghadapi pemeriksaan pajak, tetapi juga akan memiliki data yang jelas untuk analisis lebih lanjut.

Lebih lanjut, penting bagi perusahaan untuk memberikan pelatihan dan pendidikan kepada staf pajak. Staf yang terlatih akan lebih memahami peraturan perpajakan yang berubah-ubah dan dapat menerapkan praktik terbaik dalam pemenuhan kewajiban pajak. Melalui program pelatihan yang berkelanjutan, staf akan memiliki keterampilan yang diperlukan untuk mengelola sistem pengelolaan pajak dengan efisien, sehingga perusahaan dapat mematuhi semua regulasi yang berlaku.

Audit dan Evaluasi Kepatuhan Pajak Secara Berkala

Pentingnya melakukan audit pajak secara berkala tidak dapat diabaikan, terutama dalam upaya menjaga kepatuhan pajak perusahaan. Audit ini bertujuan untuk mengidentifikasi potensi masalah dalam pelaporan pajak, memastikan bahwa semua pendapatan dan pengeluaran yang relevan dicatat dengan benar, serta memastikan bahwa perusahaan mematuhi peraturan perpajakan yang berlaku. Dengan melakukan audit secara rutin, perusahaan dapat mendeteksi kesalahan sebelum menjadi masalah yang lebih besar, sekaligus memperkuat budaya kepatuhan pajak di dalam organisasi.

Langkah pertama dalam melakukan audit adalah mempersiapkan dokumen dan laporan keuangan yang diperlukan. Ini biasanya meliputi laporan laba rugi, neraca, serta laporan pajak yang telah diajukan. Setelah dokumen siap, langkah selanjutnya adalah menentukan bagian mana dari keuangan yang perlu diaudit. Fokus audit bisa mencakup pemeriksaan pendapatan, pengeluaran, dan perpajakan yang berhubungan dengan karyawan. Selain itu, penting untuk memeriksa kepatuhan terhadap berbagai peraturan pajak lokal dan nasional yang mungkin berlaku.

Jika ditemukan potensi pelanggaran selama proses audit, perusahaan harus segera mengambil langkah-langkah untuk mengatasi masalah tersebut. Ini dapat meliputi penyesuaian laporan pajak yang telah diajukan, pembayaran denda yang mungkin dikenakan, dan penerapan langkah-langkah perbaikan yang diperlukan untuk memastikan kepatuhan di masa depan. Melibatkan konsultan pajak atau akuntan publik dapat menjadi pilihan yang bijak untuk memperoleh pandangan objektif dan profesional tentang masalah yang dihadapi.

Secara keseluruhan, audit dan evaluasi kepatuhan pajak secara berkala bukan hanya tentang menghindari sanksi, tetapi juga tentang menciptakan lingkungan kerja yang mendorong transparansi dan akuntabilitas dalam pengelolaan pajak. Dengan pendekatan yang proaktif terhadap audit pajak, perusahaan dapat memastikan bahwa mereka tidak hanya memenuhi kewajiban hukum, tetapi juga membangun reputasi yang baik di mata pemangku kepentingan.